Die Begriffe der Geldrevolution erklärt

Digitales Zentralbankgeld steckt noch in den Kinderschuhen. Viele Länder experimentieren aber bereits damit.

CBDC

steht kurz für Central Bank Digital Currency, was übersetzt so viel wie digitale Zentralbankwährung bedeutet. Diese wird – im Gegensatz zu den Mitteln bei Kreditkartenzahlungen oder digitalen Überweisungen – nicht von den Geschäftsbanken geschaffen, sondern direkt von den Zentralbanken herausgegeben. Zahlreiche CBDC-Projekte setzen bei der Verbuchung auf eine Blockchain-Lösung.

Weltweit haben sich gemäss dem PwC Global CBDC Index über 60 Zentralbanken bereits mit einem digitalen Zentralbankgeld befasst.1 Die Bank für Internationalen Zahlungsausgleich (BIZ) schreibt in einer Studie, dass sich gerade während der Pandemie die Forschungsarbeiten zu einem digitalen Zentralbankgeld intensiviert hätten. Von 65 befragten Zentralbanken aus Ländern, die gemeinsam 91 Prozent der weltweiten Wirtschaftsleistung ausmachen, setzten sich 56, also 86 Prozent, aktiv mit CBDC auseinander.2

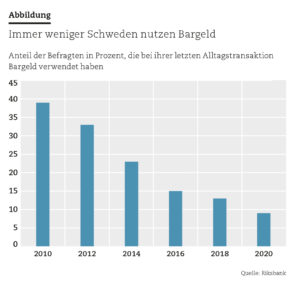

Schweden gilt als Land, in welchem der digitale Wandel im Zahlungswesen bereits weit fortgeschritten ist. 2020 wollte die Riksbank von Umfrageteilnehmern wissen, ob sie ihre letzte Transaktion im Alltag mit Bargeld bezahlt hätten – lediglich bei 9 Prozent war das der Fall.3 In Anbetracht dieser Entwicklung spricht die schwedische Zentralbank von einem möglichen Kontrollverlust über die Geldmenge, weil das von ihr herausgegebene Bargeld hier fast keinen Einfluss mehr hat. Eine staatliche Kommission soll bis November 2022 in einem Bericht darlegen, ob die Herausgabe einer e-Krone nötig ist.

Retail-CBDC

steht für eine Umsetzung «direkt beim Kunden», bei welcher einfache Bürger und private Unternehmen zu Haltern des digitalen Zentralbankgelds würden. Es käme zu einem grundlegenden Umbruch im Währungssystem. Die digitalen Brieftaschen (Wallets) können dabei entweder direkt von der Zentralbank oder von einer Geschäftsbank betreut werden. Auf jeden Fall würde die Geldschaffung der Zentralbank vorbehalten sein.

2020 verliessen erstmals Retail-CBDC-Lösungen die Pilotphase und wurden für ein breites Publikum verfügbar. Auf den Bahamas können Bürger auf ihre «Sand Dollars» über eine App oder eine Kreditkarte zurückgreifen. Daten über alltägliche Transaktionen werden ausgewertet und analysiert – anhand von ihnen wird beispielsweise entschieden, wer einen Zugang zu Mikrokrediten erhält. In Kambodscha soll «Project Bakong» die finanzielle Integration der Bevölkerung befördern und Geldtransfers ins Land vergünstigen.

In China starteten erste Vorbereitungen für eine Retail-CBDC bereits 2014. Die digitale Währung ist nach einem hybriden Ansatz ausgestaltet: Herausgegeben wird sie von der Zentralbank, der People’s Bank of China (PBoC), für die Verteilung und Aufbewahrung des digitalen Yuan sind allerdings die Geschäftsbanken zuständig. Für ein breiteres Publikum ausgerollt wurde der e-Yuan im Rahmen der Olympischen Winterspiele von Peking im vergangenen Februar. Gemäss Aussagen des Vorsitzenden der PBoC wurden während der Spiele täglich e-Yuan im Gegenwert von über 315 000 Dollar ausgetauscht. Jeremy Fleming, Chef des britischen Nachrichtendiensts GCHQ, warnte jüngst in einem Interview mit der «Financial Times» davor, dass die chinesische Regierung mit der Ausbreitung ihrer Digitalwährung ein Mittel zur weltweiten Überwachung und Kontrolle der Finanzströme erhalte.

Wholesale-CBDC

ist ein Sammelbegriff für Projekte, bei denen nur ausgewählte Finanzintermediäre, meist Banken, einen Zugang zum digitalen Zentralbankgeld erhalten. Bei Wholesale-CBDC handelt es sich somit im Kern lediglich um eine technologische Verbesserung des Abwicklungsprozesses von Geschäftsbankeneinlagen bei der Zentralbank. In der Praxis würde sich für Otto Normalverbraucher damit kaum etwas verändern: Weiterhin würde er über Geschäftsbanken und Kreditkartenfirmen auf digitales Geld zugreifen.

Gemäss öffentlich zugänglichen Informationen sind in der Schweiz bis anhin keine CBDC-Projekte für die Umsetzung geplant. Nichtsdestotrotz steht die Technologie auch hierzulande unter Beobachtung: Die Schweizerische Nationalbank (SNB) veröffentlichte im Dezember 2020 einen Bericht über das «Projekt Helvetia», eine Forschungszusammenarbeit mit der BIZ und der SIX Group, welche die Machbarkeit einer Transaktionsabwicklung zwischen Geschäftsbanken auf Basis der Distributed-Ledger-Technologie untersuchte. Sie identifizierte darin die Herausgabe einer Wholesale-CBDC als eine mögliche Massnahme. Weiter führte die SNB mit der Banque de France und der BIZ ein Wholesale-CBDC-Experiment durch: Im sogenannten «Projekt Jura» kamen sie zum Schluss, dass auch ein grenzüberschreitendes digitales Zentralbankgeld realisierbar wäre. CBDC für einfache Bürger wird von der Nationalbank weitaus kritischer beurteilt: Carlos Lenz, Leiter Volkswirtschaft bei der SNB, meinte vergangenen Juni in der NZZ, dass eine Retail-CBDC keinen Zusatznutzen verspreche, vielmehr mit erhöhtem Risiko für die Finanzstabilität verbunden sei.

Eine besondere Eigenschaft von digitalem Zentralbankgeld ist seine mögliche Programmierbarkeit: Programmierbares Geld, manchmal auch «Smart Money» genannt, kann mit eingebauten Regeln und Einschränkungen verbunden werden. Das Geld könnte beispielsweise so aufgesetzt werden, dass es ein Verfallsdatum hat oder nur für bestimmte Waren verwendet werden kann. In seinem Buch «The Future of Money» beschreibt der Ökonom Eswar Prasad beispielsweise, wie ein programmierbares Geld armutsgefährdeten Personen den Kauf von Alkohol verunmöglichen könnte. Die CBDC gleicht dann einem Essensgutschein, der den Erwerb lebensnotwendiger Nahrungsmittel erlaubt. Prasad sieht in der CBDC zudem eine Möglichkeit zur Erweiterung des geldpolitischen Instrumentariums: Der Staat könnte beispielsweise auf CBDC-Wallets effizient Helikoptergeld, ein Grundeinkommen verteilen – oder Negativzinsen auf Privatkonten abbuchen.